Tributação, desigualdades estruturais e a inovação da Lei Complementar n. 214/2025

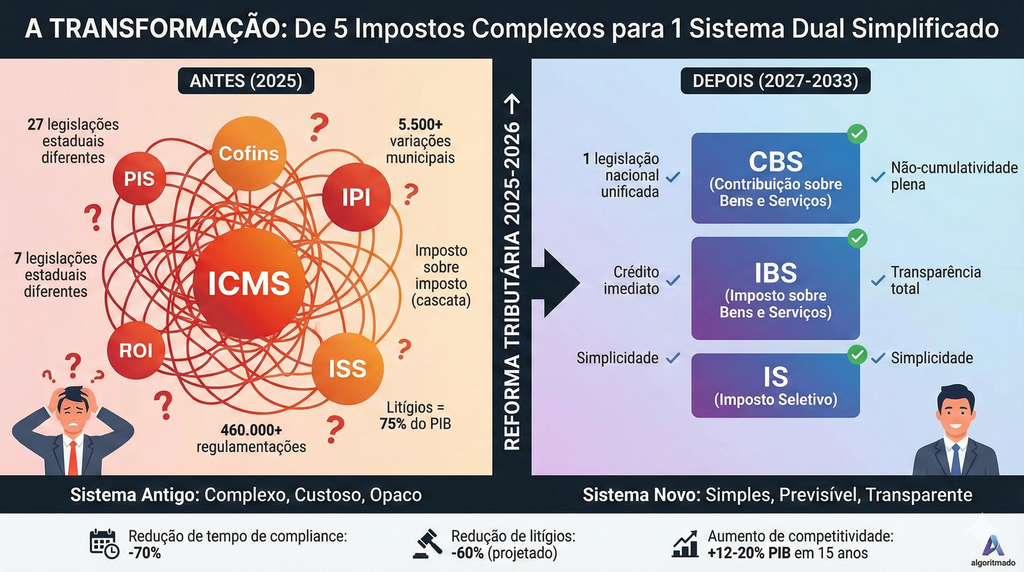

Após intensa mobilização pela inclusão da perspectiva de gênero na regulamentação da

reforma tributária, introduzida pela Emenda Constitucional (EC) n. 132/2023, regulamentada pela Lei Complementar – (LC) n. 214/2025, foi inaugurada uma nova etapa da política fiscal no Brasil. O Sistema Tributário Nacional passa, pela primeira vez em sua história, a contar com dispositivos constitucionais que vinculam expressamente a tributação à promoção da igualdade entre homens e mulheres, à equidade étnico-racial e à redução das desigualdades socioeconômicas.

Em especial o art. 475 da LC n. 214/2025 estabelece que o Poder Executivo da União e

o Comitê Gestor do Imposto sobre Bens e Serviços (IBS) e da Contribuição sobre Bens e

Serviços (CBS) realizem avaliação quinquenal da eficiência, eficácia e efetividade das normas tributárias, considerando, entre outros aspectos, seus impactos sobre essas desigualdades.

A previsão normativa, embora promissora, suscita uma série de preocupações quanto à

sua efetividade prática. Ainda que se trate de um comando com força constitucional, a ausência de parâmetros claros para a sua implementação ameaça reduzir essa avaliação a uma formalidade burocrática, esvaziando seu potencial transformador. Quais indicadores serão utilizados? Quem fará parte da equipe avaliadora? Haverá escuta ativa de mulheres especialmente daquelas em maior vulnerabilidade social? As pessoas de minorias étnicas e as pessoas negras serão ouvidas? Como as políticas serão submetidas à avaliação? Como assegurar que os efeitos regressivos da carga tributária sejam efetivamente corrigidos?

Tributação com perspectiva de gênero

A revolução do sistema tributário sob a ótica de gênero não se limita à saúde menstrual

ou a regimes diferenciados de tributação. Os avanços são muito maiores. As alterações do sistema normativo tributário identificam e descrevem a situação de mulheres – especialmente mulheres negras – que enfrentam pobreza extrema e exclusão social em contextos marcados por racismo e sexismo estruturais.

Embora o debate entre tributação e gênero ainda seja incipiente no Brasil,

internacionalmente ele já está consolidado. Suas origens remontam ao movimento sufragista, que já denunciava a tributação sem representação. A ausência de voto feminino implicava ilegitimidade para a cobrança de tributos, refletindo o princípio “no taxation without representation”. Importa sempre o devido destaque “à origem dos vínculos entre tributação e gênero vindos do movimento sufragista, da luta pela igualdade e a negativa do pagamento de

tributos pelas mulheres. Com o tempo, a discussão passou a considerar a carga tributária regressiva — que recai mais fortemente sobre o consumo — um fator de desigualdade de gênero, já que mulheres gastam proporcionalmente mais com bens essenciais. A isso se soma a constatação do chamado "pink tax", que, embora não seja um tributo formal, revela o sobrepreço de produtos voltados ao público feminino, ampliando os ônus econômicos impostos às mulheres.

A LC n. 214/2025 também introduziu mecanismos relevantes, como a definição da cesta

básica nacional, a devolução de tributos a pessoas físicas de baixa renda (cashback) e a previsão de atenuação dos efeitos regressivos do sistema, todos inseridos em um contexto mais amplo de justiça fiscal e todos com repercussão maior sobre a população feminina e negra.

Análise do artigo 475 da LC n. 214/2025

O art. 475 da LC n. 214/2025, que regulamentou a EC n. 132/2025, estabelece que a

avaliação quinquenal deve considerar a eficiência, eficácia e efetividade das políticas tributárias sob diversas perspectivas – social, ambiental e de desenvolvimento econômico – incluindo, expressamente, os impactos na promoção da igualdade de gênero e étnico-racial bem como na redução das desigualdades de renda.

Trata-se de um comando normativo com força constitucional. Uma imposição. A lei

afirma que o regime de tributação diferenciado “deverá” observar os impactos na promoção da isonomia de gênero, raça e classe. Deverá, e não poderá. Essa redação apresenta uma mudança significativa, pois determina que, a cada cinco anos, a estruturação do regime diferenciado seja reavaliada e demonstre ter promovido maior igualdade entre homens e mulheres.

Apesar da previsão legal, a ausência de clareza sobre como será realizada essa avaliação

abre espaço para questionamentos. A grande problemática está em não permitir que a omissão do Poder Executivo ou do Comitê Gestor transforme o dispositivo em mera formalidade, esvaziando seu potencial transformador. É imprescindível que a avaliação envolva perspectivas interseccionais, considerando gênero, raça e classe de maneira integrada. A crítica feminista à democracia formal, como a desenvolvida por Flávia Biroli,7

ajuda a compreender a importância de mecanismos como o art. 475. Para a autora, as desigualdades de gênero não são marginais, mas estruturantes da exclusão política e econômica vivenciada por mulheres e outros grupos historicamente oprimidos. Assim, políticas públicas que desconsiderem essa dimensão reforçam a assimetria de poder e aprofundam a injustiça tributária.

Conclusão – da previsão normativa à efetividade: caminhos para a justiça fiscal

interseccional

A reforma tributária, que contou com estudos e trabalho de convencimento de várias

mulheres tributaristas - entre elas, procuradoras, pesquisadoras, professoras e advogadas – reunidas no grupo de Tributação e Gênero, cujas atividades foram iniciadas em abril de 2020 (FGV/SP, 2020), é fruto dos avanços das pesquisas que associam tributação, desigualdades, gênero, raça e classe. A EC n. 132/2023 responde, ainda que parcialmente, à necessidade de o Sistema Tributário Nacional incorporar essas demandas.

Discussões como a criação da cesta básica com alíquota zero, a devolução de tributos a

pessoas físicas de baixa renda (cashback), a busca pela não regressividade dos tributos e a consagração da justiça fiscal como princípio tributário representam caminhos de evolução do texto constitucional e respostas às demandas e às análises acadêmicas sobre o distanciamento da tributação em relação às perspectivas de gênero, raça e classe. São alterações significativas de rota. São manifestações estatais às demandas históricas das mulheres, há séculos desconsideradas e silenciadas. São progressão no estado civilizatório brasileiro.

Todavia, há muitas críticas a serem feitas – essenciais para fomentar novas reflexões e

futuras combinações legislativas que gerem, de fato, equidade entre homens e mulheres. Por

que, para além da simplicidade, da transparência, da cooperação, da defesa do meio ambiente

e da justiça tributária não se incorporou explicitamente ao texto constitucional o princípio da

igualdade de gênero? Por que os absorventes não tiveram de pronto sua alíquota fixada em

zero, como ocorreu com a cesta básica? Por que produtos de uso majoritariamente feminino,

como bombas de amamentação, anticoncepcionais, medicamentos de reposição hormonal, não tiveram a alíquota reduzida ou também zerada?

Ainda que os dispositivos da LC n. 214/2025 estejam longe da completude normativa

ideal, o reconhecimento expresso da necessidade de avaliação quinquenal dos impactos

tributários sobre igualdade de gênero, raça e classe representam um marco histórico. E por isso essa análise precisa ser perseguida com máxima força pela comunidade jurídica e pela sociedade civil.

O desafio está em materializar esse dispositivo na realidade da sociedade brasileira. Para

isso, será fundamental garantir a transparência da avaliação, a participação social qualificada e a responsabilização institucional. Apenas assim a tributação poderá deixar de reproduzir desigualdades e tornar-se, de fato, uma ferramenta concreta de justiça social.

0 comentários